5. 해외부동산의 양도소득세에 대한 과세

(3) 계산구조

국외자산에 대한 양도소득세율은 다음과 같다(소법 118조의5 1항).

| 구 분 | 세 율 | |

|---|---|---|

| 토지, 건물, 부동산에 관한 권리,기타자산 |

기본세율 | |

| 일반주식 | 중소기업 주식* |

10% |

| 중소기업 이외의 주식 |

20% | |

| 파생상품 | 국내자산 파생상품과 같이 과세 | |

* 중소기업이란 외국 증권시장에서 거래되는 우리나라 중소기업기본법에 따른 중소기업을 말한다(부동산거래관리과-0882, 2011.11.25.).

국외자산의 양도차익에 대하여 해당 외국에서 과세하는 경우에 외국의 법령에 의하여 외국에서 국외자산 양도에 대한 양도소득세액을 납부하였거나 납부할 것이 있는 때에는 다음의 두 가지 방법 중 하나를 선택하여 적용받을 수 있다.

① 외국납부세액공제:국외자산의 양도소득세액 중 다음 금액을 세액공제하는 방법

외국납부세액공제: Min[①, ②]

① 국외자산 양도소득세액

② 공제한도액 = 국외 양도소득 산출세액 × (해당 국외자산의 양도소득금액/ 그 과세기간의 국외양도소득금액 )

외국납부세액의 원화환산은 외국세액을 납부한 때의 「외국환거래법」에 의한 기준환율 또는 재정환율에 의한다(소칙 60조 2항).

[ 외국납부세액공제 미공제분의 소멸 ]법인세과 거주자의 종합소득세에서는 외국납부세액공제 미공제분은 5년간 이월공제하나, 퇴직소득세와 양도소득세의 외국납부세액은 이월공제규정이 없으므로 한도초과액은 소멸계산한다.

[ 부동산거래-629, 2010.04.30. ]2006년 국내자산인 회원권과 국외자산인 아파트를 양도하였음. 외국납부세액공제의 한도액을 계산할 때 해당 과세기간의 양도소득산출세액과 해당 과세기간의 양도소득금액은 국외자산 양도분에 대한 산출세액과 양도소득금액을 의미하는지, 국내자산과 국외자산 양도분에 대한 산출세액과 양도소득금액을 의미하는지 여부?

【회신】국외자산을 양도하고 해당 국외자산의 양도소득에 대하여 해당 외국에 납부하였거나 납부할 세액을 외국납부세액공제 방법으로 공제하는 경우의 공제한도액은 해당 과세기간의 국외자산 양도소득 산출세액에 해당 국외자산 양도소득금액이 그 과세기간의 국외자산 양도소득금액에서 차지하는 비율을 곱하여 산출하는 것임.

국내에 당해 자산의 양도일까지 계속 5년 이상 주소 또는 거소를 둔 거주자가 동일연도에 소득세법 제94조의 규정에 의한 국내자산과 동법 제118조의 2의 규정에 의한 국외자산을 각각 양도한 경우 국내자산과 국외자산의 양도소득과세표준 및 산출세액은 이를 각각 구분하여 산정하는 것이며, 따라서 국외자산의 양도에서 발생한 결손금은 국내자산의 양도에서 발생한 소득금액과 통산하지 아니하는 것입니다.

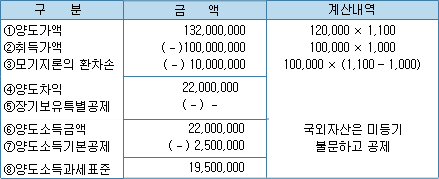

[사례] 국외자산의 양도1. 양도가액: 미화 120,000달러

2. 취득가액: 미화 100,000달러

3. 주택을 취득할 때 모기지론 100,000달러를 차입하였으며, 양도 시 양도가액에서 모기지론 상환액을 차감하고, 20,000달러를 수령하였다.

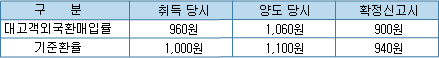

4. 환율

[해답]

국외자산의 양도에 대한 양도소득세의 과세에 관하여는 소득세법의 국내자산의 양도소득세에 관한 규정의 대부분을 준용한다. 다만, 다음의 규정은 준용하지 아니한다.

- ① 국외 일반주식에 대한 예정신고 : 국외자산도 예정신고를 해야 한다. 다만, 국외 일반주식은 양도자의 협력의무를 경감하기 위하여 2012.1.1. 이후 양도분부터 예정신고를 폐지하였다.

- ② 장기보유특별공제 : 종전에는 국외자산도 장기보유특별공제를 하였으나, 외국자산은 투자의 성격이 많은 점을 고려하여 2008.1.1. 이후 양도분부터 장기보유특별공제를 폐지하였다.

- ③ 배우자와 직계존비속간의 증여재산에 대한 이월과세(소법 97조 4항)

- ④ 미등기자산에 대한 비과세 또는 감면의 배제(소법 91조)